□在貫徹“房住不炒”要求的基礎上,商業銀行要認清住房的資產屬性,圍繞城市化規律、人口變動規律和城市地理結構特點,判斷房地產項目的價格走勢,有效把控信貸風險

□制定基于城市內部結構的授信調研及審批策略。關注城市內部圈層半徑:對于一線城市,30公里半徑圈是圈層臨界線;對于二、三線城市等,臨界線酌情遞減

□按照存量與增量區別對待原則,落實圈層臨界線策略。對于存量貸款,能支持的應予以繼續支持;對于增量貸款,應確立基于圈層臨界線的考量尺度

□避免支持逆勢而動、資源錯配、進化力弱等類型的房企,選擇資源配置合理、對房地產與城市化規律認識到位的企業予以優先支持

□從行業進化特點出發改進信貸審批調研及申報材料結構

一段時間以來,房地產行業迎來一系列挑戰:投資增速由正轉負、債務違約……造成這些問題的因素有哪些?行業未來發展前景如何?商業銀行應采取怎樣的授信審批策略?

一、房企資源配置失誤造成一系列問題

對于房地產行業發展面臨的挑戰,業內有兩種觀點:一種觀點認為主因是杠桿率過高、上升過快;另一種觀點認為主因是資源配置失誤。筆者認為,后一種觀點更值得重視,必須對房地產行業持續積累的資源配置失誤作出具體、清晰的研判。

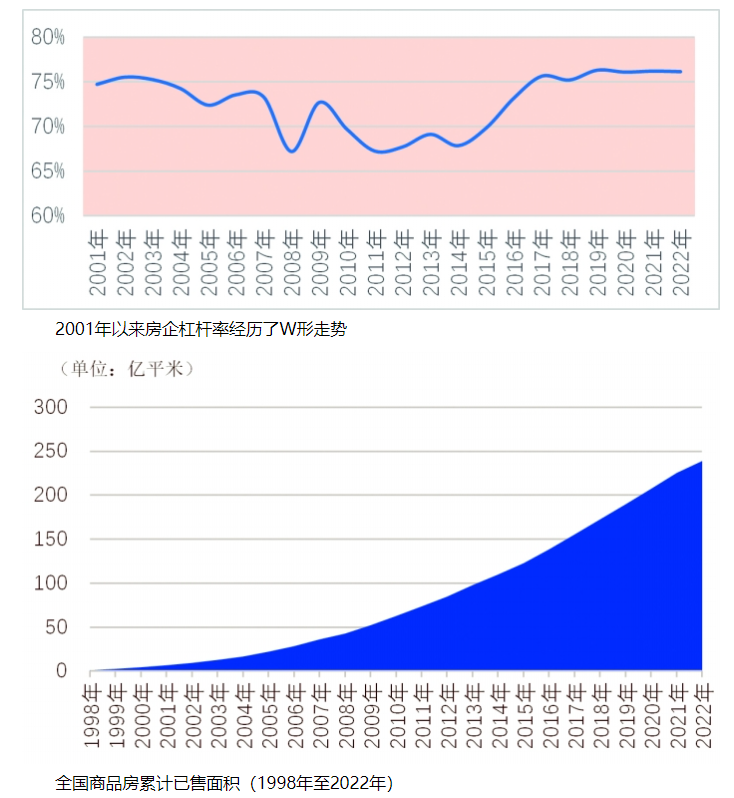

房地產企業杠桿率是指房企資金來源中非自籌資金所占比率。2001年以來,房企杠桿率經歷了一個W形走勢:2001年至2008年,從75%波動降至67%;2009年,攀升至73%,之后逐漸下降,并于2011年降至67%,隨后波動至2014年;2015年至2017年,連續攀升至76%,此后保持在該水平。

筆者認為房企杠桿率偏高并非目前這些問題的主因,基于以下理由:

第一,購房者杠桿率峰值時曾達到80%,彼時并未出現大量購房者違約情形,而20多年來房企杠桿率始終未超過該峰值。

第二,2001年房企杠桿率水平與目前相當,但并未遇到目前這些挑戰。

第三,房地產業屬于資金密集型行業,存在周期性行情波動,其杠桿率在某一時期偏高,仍屬可控范圍。

第四,我國房地產市場化以來,很多房企逐漸走向成熟,對于杠桿率水平高低自有權衡,“鋌而走險”的畢竟是少數。

第五,正如融資炒股,如果投資一只股價上漲的股票,不僅能如期償還借款,而且能獲得超額收益。但如果選錯股票,會造成更多損失。杠桿是認知的放大器,投資正確,收益放大;投資失誤,虧損放大。高杠桿有高風險,對房企損益起到推波助瀾的作用,它只是房地產行業相關問題的導火索。

筆者傾向于將主因歸結為此前數年資源配置失誤、積重難返,即房企將大量資金投入人口減少或難以吸引人口流入的城市。在行業由供給主導型向需求主導型轉換的時期,易發生這種來自供給端的誤判。當需求端普遍不認可已有的資源配置時,房企必然遇到債務問題。

二、在政策推動下房地產行業逐步回暖

進入2023年,房地產行業運行態勢逐步向好,尤其是行業投資失速風險不斷降低。投資是衡量一個行業景氣度的關鍵指標,是連接當前與未來的重要紐帶,是長期增長的關鍵推手。因此,對于房地產行業的走勢判斷,最重要的指標之一就是全國房地產開發投資完成額累計同比增速,簡稱“房地產投資增速”,該指標在2022年4月由正轉負后,逐月下行。2022年5至11月,每月下探幅度分別為1.3、1.4、1.0、1.0、0.6、0.8、1.0個百分點,但2022年12月僅下探0.2個百分點,即從2022年11月的-9.8%下探至2022年12月的-10.0%,2023年1至2月,為-5.7%,3月為-5.8%。整個2023年一季度,房地產投資增速在-5.7%至-5.8%的水平徘徊,不出意外,趨勢逆轉跡象將越來越明顯。

投資決策并非易事,投資者對于與投資相關風險的考量非常多。當前,市場信心仍需逐步積累,市場交易行情待進一步活躍,加之一系列政策見效存在時滯,預計2023年下半年或2024年上半年投資有望由負轉正。

三、房地產行業發展兩大利好:進化能力強和市場糾錯較及時

從事行業研究尤其是房地產行業研究多年,筆者最大的感受是,“行業進化”這一概念對于房企在市場競爭中找準發展路徑、擴大市場份額、確立競爭優勢、贏得發展后勁,所起的作用尤為明顯,且具有較強可操作性,值得在判斷行業態勢時予以重點關注。自1998年房地產市場化以來,房地產行業的進化很快,很多房企能夠從用戶需求、產品質量、居住體驗、氛圍營造出發,引入各種新的設計理念、工程技術、運營模式、建筑材料,如現在已經出現第五代住宅,即恒溫、恒濕、恒氧的科技住宅。

房地產行業未來發展可期,還與它和需求端緊密聯系有關,市場對其不僅擁有較強糾錯能力,且糾錯較為及時。市場表面上具有局部性、間歇性、不確定性的“紊亂”,但在深層運行上能夠形成自發秩序,這種自發秩序可以對某一領域或某一時期的錯誤予以糾正。房地產行業屬于直接面對消費者的行業,消費者的居住體驗、居住感受、居住認同,比任何理論、模型、規劃更為真實、準確,更能促使該行業面對現實、找到提高競爭力的突破口。盡管糾錯有陣痛,但房地產行業的長遠發展終將受益于此。

四、房地產行業未來或以調整結構為主

據美國定期公布的居民部門資產負債表,該表所列資產有兩大類——有形資產與金融資產:有形資產分為房地產和耐用品;金融資產分為存款、養老金、公司權益、其他。2022年,美國居民資產總額為150萬億美元,其構成是:房地產28%、耐用品(主要是汽車)3%、存款3%、養老金27%、公司權益(主要是股票)33%、其他6%。

筆者依據以上分類標準,測算了我國居民部門資產總量及結構。截至2022年末,我國居民擁有汽車1.6億輛,按每輛汽車15萬元估算,汽車資產總價為24萬億元;我國商品住宅累計銷售面積為215億平方米,與當年平均售價10184元/平方米相乘,得到房地產資產總價為218.8萬億元;我國居民儲蓄存款為120萬億元;第二、第三支柱養老金累計結余5萬億元;銀行理財資產(99%為個人通過銀行購買)為28萬億元;個人擁有股票市值25萬億元。上述資產總量為420.8萬億人民幣,折合60萬億美元,人均資產為美國的9.5%。由此得出我國家庭各類資產結構:房產52%、汽車6%、存款28%、養老金1%、公司權益13%。

由此可見,我國居民部門資產結構分布與美國相比,“兩高兩低”:房產資產和存款占比分別較美國高出24個和25個百分點,養老金資產和公司權益占比分別較美國低26個和20個百分點。

“兩高兩低”的特點,對房地產未來的擴張極限構成潛在制約。我國居民部門資產結構中房地產資產占比偏高,對房地產行業既是好事也是壞事。好事是,這個行業對于整個宏觀經濟的運行,尤其是地方政府的財政收入狀況,有一定影響,從而可以獲得更多主動或被動的政策關注與扶持。壞事是,我國老齡化程度逐步加深,養老金占比亟待提高。目前形勢下,期待居民大幅減少以預防動機為主的存款,合理性不足,也不太現實。因此,房地產在居民資產中占比逐步降低,對于實現居民資產結構多元化、降低房地產行業自身系統性風險,或為較優選項,也是大勢所趨。

由此推理,我國城市化進程,從以擴張為主要特征的第一階段,進入以鞏固現有成果為主要特征的第二階段,是大概率事件。房地產行業,也由此進入過剩與短缺并存、漲價與降價并存、管控與放松并存的狀態。

房地產業隨城市化進程迅速擴張的時代,可能一去不復返。取而代之的是,房地產業面臨更多結構性矛盾,并逐步適應、化解。房地產企業需要轉為依靠城市化過程中的結構性調整,尋找更多發展機遇與成長路徑。

五、房地產行業應關注本領域薄弱環節

房地產行業的薄弱環節,主要有三個:

第一,一些房企對部分地方規劃中存在的貪大、分散、雷同等缺陷缺乏警覺,對城市化規律及其導致的城市中心區、郊區、遠郊區、超遠郊區房地產價格向不同方向分化的趨勢認識不足,對城市遠郊區房產非但不會升值反而會貶值的趨勢判斷遲滯,在一、二線城市的遠郊區、超遠郊區,以及三、四線城市大量拿地,在資源錯配道路上越走越遠,與規律作對、與趨勢作對,從而導致經營困境越陷越深。

第二,盡管“行業進化”現象在房地產行業表現得較為明顯,但部分房企仍存在一些問題:對本企業的經驗教訓不能“吃一塹、長一智”;對本行業同類教訓不能“不吃一塹,也長一智”;不能更為清晰、完整地總結自身發展得失;不能系統提升本企業歷史記錄的復雜性和精確程度;忽視親身體驗,過分倚重線上交流和書面材料,不能對行業前沿形成正確認知,難以預判市場真實需求動向。

第三,一些房企未意識到存在一些與本行業發展關聯度較高、但長期被忽視的薄弱研究領域。這些領域集中在對城市地理和城市內部結構的研究,如:優秀城市界定與分布、城市進化與退化、美好城市界定及其吸引力、人口受管控城市的人力資源結構變化趨勢與當地房地產波動、城市-產業共生模式的幾種類型、準城市特征及其向城市的轉變過程、城市規劃成功與失敗案例、城市內部重要圈層與地段分析、城市擴張極限等。

六、商業銀行須設置基于城市內部結構分析的授信審批策略

第一,在貫徹“房住不炒”要求的基礎上,作為金融機構,商業銀行要認清住房的資產屬性,圍繞城市化規律、人口變動規律和城市地理結構特點,判斷房地產項目的價格走勢,有效把控信貸風險。

第二,制定基于城市內部結構的授信調研及審批策略。重視對城市內部結構特點、內部圈層、重要地段、重要條線的分析判斷。關注城市內部圈層半徑:對于一線城市,30公里半徑圈是圈層臨界線;對于二、三線城市等,臨界線酌情遞減。

第三,按照存量與增量區別對待原則,落實上述圈層臨界線策略。對于存量貸款,能支持的應予以繼續支持;對于增量貸款,應確立基于圈層臨界線的考量尺度。

第四,避免支持逆勢而動、資源錯配、進化力弱等類型的房企。選擇資源配置合理、對房地產與城市化規律認識到位的企業予以優先支持,避免支持逆城市化潮流而動、資源配置存在重大失誤、進化能力弱尤其吸取教訓能力偏弱的房企。

第五,從行業進化特點出發改進信貸審批調研及申報材料結構。結合房地產行業進化特點、房地產違約項目地理分布特點、對具體城市規劃開展評價后得到的結論等,調整行業信貸調研側重點,優化審批申報材料格式。

(作者系中國建設銀行總行授信審批部專職貸款審批人,經濟學博士)