科遠(yuǎn)智慧又有1.2億元銀行存款“暴雷”。

12月10日,科遠(yuǎn)智慧發(fā)布的公告顯示,科遠(yuǎn)智慧全資子公司南京科遠(yuǎn)智慧能源投資有限公司(下稱智慧能源投資公司)在浦發(fā)銀行南通分行的1.2億元存款到期尚未到賬。

此前在11月15日,科遠(yuǎn)智慧公告稱,公司全資子公司智慧能源投資公司在浦發(fā)銀行南通分行的2.95億存款莫名被質(zhì)押,其中,到期未能贖回的金額為4000萬。

又有1.2億元銀行存款“暴雷”

具體來看,12月10日晚間,科遠(yuǎn)智慧(002380)發(fā)布風(fēng)險提示性公告,全資子公司智慧能源投資公司在浦發(fā)銀行南通分行第二筆、第三筆存款到期日為2021年12月9日,存款金額分別為8000萬元、4000萬元,截至本公告日,該兩筆存款到期尚未到賬。

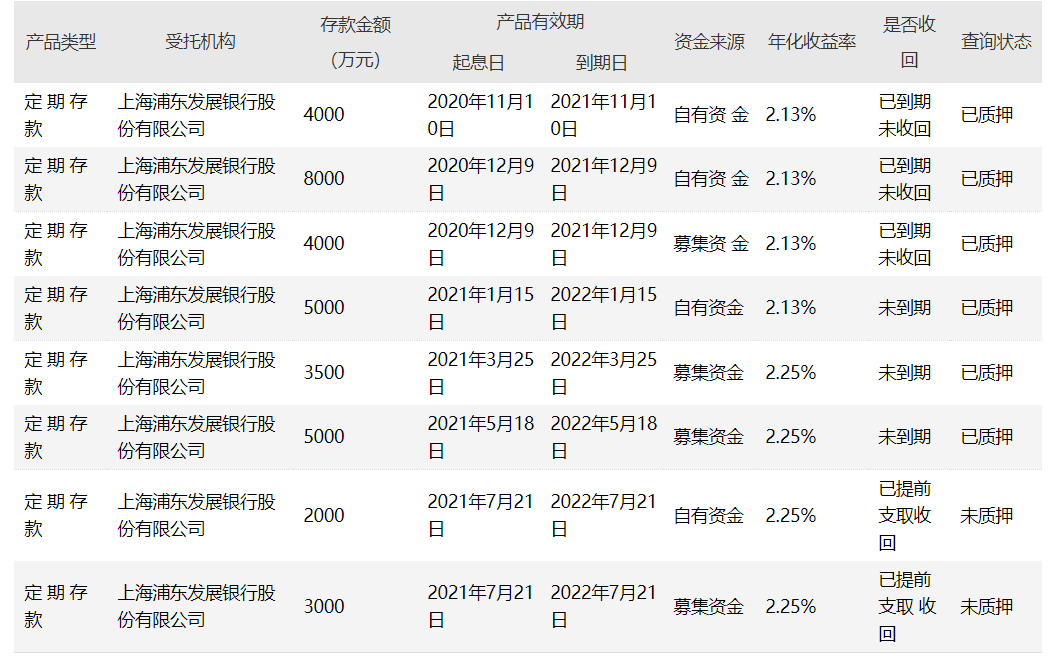

目前,智慧能源投資公司在浦發(fā)銀行南通分行的定期存款具體情況如下:

對此,據(jù)相關(guān)媒體報道,浦發(fā)銀行方面回應(yīng)稱,智慧能源投資公司質(zhì)押在浦發(fā)銀行的涉案存單已由公安機(jī)關(guān)依法調(diào)取并管控。“我行正全力配合公安機(jī)關(guān)調(diào)查取證工作,以期盡早還原事實真相。我行堅持依法合規(guī)開展業(yè)務(wù),切實維護(hù)客戶合法權(quán)益”。

科遠(yuǎn)智慧也在公告中稱,目前案件仍處于偵查階段。公司將密切關(guān)注案件的后續(xù)進(jìn)展,按照有關(guān)規(guī)定及時履行信息披露義務(wù),敬請廣大投資者注意投資風(fēng)險。

記者梳理發(fā)現(xiàn),目前,科遠(yuǎn)智慧“暴雷”的存款有三期,涉及金額1.6億元,還有三批1.35億元處于質(zhì)押狀態(tài),尚未引爆。此外,還有兩筆累計5000萬元定期存款未被質(zhì)押,還款期限為明年7月21日,這兩筆存款已提前支取收回。

據(jù)資料,智慧能源投資公司分別于2020年11月10日、2020年12月9日、2021年1月15日、2021年3月25日、2021年5月18日及2021年7月21日使用暫時閑置資金購買了浦發(fā)銀行南通分行的定期存款。

其中,第一筆存款到期日為2021年11月10日,存款金額4,000萬元,因該筆存款到期后未到賬,科遠(yuǎn)智慧曾發(fā)布公告,其全資子公司智慧能源投資公司在浦發(fā)銀行南通分行購買的定期存款總額為3.45億。其中,到期未能贖回的金額為4000萬。

彼時,科遠(yuǎn)智慧公告稱,經(jīng)公司向浦發(fā)銀行南通分行問詢得知,公司 4000 萬元定期存款于 2020 年 11 月 10 日已作為南通瑞豪國際貿(mào)易有限公司開具銀行承兌匯票的質(zhì)押擔(dān)保,目前因南通瑞豪國際貿(mào)易有限公司未能按時償債,導(dǎo)致公司 4000 萬元定期存款到期未能及時贖回。公司對該質(zhì)押行為毫不知情,已明確要求浦發(fā)銀行南通分行方面出具有效證明材料。

此外,公司及時采取自查發(fā)現(xiàn),公司全資子公司智慧能源投資公司在浦發(fā)銀行南通分行購買的定期存款總額為3.45億元。其中,到期未能贖回的金額為 4,000 萬元,未到期顯示被質(zhì)押狀態(tài)的金額為 2.55億元,公司對上述所有質(zhì)押行為毫不知情。

彼時,浦發(fā)銀行回應(yīng)稱,南通分行在開展排查的同時,也向公安機(jī)關(guān)進(jìn)行了刑事報案。

針對該事件,科遠(yuǎn)智慧收到深交所問詢函,其中包括“請年審會計師結(jié)合公司2020年底銀行存款詢證函回函情況”。11月24日晚間,科遠(yuǎn)智慧公告回復(fù)深交所問詢函,針對公司子公司智慧能源投資公司截至2020年12月31日止,存放在浦發(fā)銀行南通分行營業(yè)部的款項采用了財政部辦公廳、銀保監(jiān)會辦公廳關(guān)于印發(fā)《銀行函證及回函工作操作指引》的通知中規(guī)定的銀行詢證函格式向浦發(fā)銀行南通分行營業(yè)部進(jìn)行了函證,并列示了詢證的主要信息情況。

11月24日,浦發(fā)銀行發(fā)布聲明,經(jīng)該行核查,智慧能源投資公司年審會計師收到的“2020年底銀行存款詢證函回函”非浦發(fā)銀行出具。浦發(fā)銀行南通分行已將相關(guān)證據(jù)資料提供公安機(jī)關(guān)作進(jìn)一步查證。

浦發(fā)銀行聲明稱,目前,案件偵辦正在推進(jìn),該行全力配合公安機(jī)關(guān)相關(guān)調(diào)查取證工作,以利盡快查明事實真相。該行南通分行各項經(jīng)營工作正常有序,客戶服務(wù)未受影響。

渤海銀行也陷存單質(zhì)押“羅生門”

除了科遠(yuǎn)智慧,另一企業(yè)濟(jì)民可信集團(tuán)也稱在渤海銀行的28億存款莫名被銀行質(zhì)押,引發(fā)大量關(guān)注。

10月23日,濟(jì)民可信集團(tuán)兩家子公司稱在渤海銀行南京分行的28億元存款在不知情下為一家無關(guān)公司華業(yè)石化提供貸款質(zhì)押擔(dān)保。在與銀行交涉無果后,濟(jì)民可信已于9月3日報警。

10月24日,渤海銀行發(fā)布公告回應(yīng),表示“已向公安機(jī)關(guān)報案,正在依法尋求司法解決”,并將該事件歸因為“在與相關(guān)企業(yè)日常業(yè)務(wù)辦理過程中,發(fā)現(xiàn)的企業(yè)間異常行為”。

同日,濟(jì)民可信發(fā)布《六問渤海銀行南京分行!》一文進(jìn)行回?fù)簟N恼轮校瑵?jì)民可信提供的錄音聲稱,該集團(tuán)對質(zhì)押一事“未授權(quán)、不知情”,“(貸款方華業(yè)石化)沒有和存款企業(yè)交流過這件事,也不存在任何往來”。同時,濟(jì)民可信方面表示,因華業(yè)石化未能在還款日償還貸款,渤海銀行南京分行已于8月25日將恒生制藥4.5億元存款強(qiáng)行劃扣。

11月4日,渤海銀行南京分行在接受央視采訪時首次表示,在一年左右的時間里,濟(jì)民可信系收取了來源于華業(yè)石化系的三倍于該行存款利息的額外收益,有其他信息也顯示“濟(jì)民可信對此事是知情的,并非其對外聲稱的單純的存款客戶”。濟(jì)民可信在當(dāng)日晚間回應(yīng)稱,“我集團(tuán)對存款遭質(zhì)押毫不知情”,并于11月5日發(fā)布《再次六問渤海銀行南京分行》。

隨后,證監(jiān)會國際部出具的一份反饋意見顯示,渤海銀行“28億元存款被質(zhì)押”一案已經(jīng)受到監(jiān)管部門關(guān)注。該反饋意見要求渤海銀行詳細(xì)說明存款人為第三方提供質(zhì)押擔(dān)保的情況、進(jìn)展,并問詢該行相關(guān)從業(yè)人員是否存在違法違規(guī)或不當(dāng)操作的行為。

此外,證監(jiān)會國際部的反饋意見還關(guān)注到渤海銀行風(fēng)險管理、內(nèi)控制度的健全性、有效性,業(yè)務(wù)流程合規(guī)情況;包括“泛海系”等關(guān)聯(lián)方的授信額度及其影響;同業(yè)業(yè)務(wù)和理財業(yè)務(wù)合規(guī)風(fēng)險;資產(chǎn)質(zhì)量情況等。

銀保監(jiān)會回應(yīng)存款遭莫名質(zhì)押:正抓緊進(jìn)行違規(guī)事實認(rèn)定

12月7日,銀保監(jiān)會有關(guān)負(fù)責(zé)人接受央視采訪時表示,對于個別商業(yè)銀行第三方存單質(zhì)押承兌匯票案件,銀保監(jiān)會前期已第一時間派駐監(jiān)管工作組開展現(xiàn)場調(diào)查和督導(dǎo),并要求涉事銀行總行同步進(jìn)駐相關(guān)分支機(jī)構(gòu),對相關(guān)票據(jù)業(yè)務(wù)開展全面風(fēng)險排查。監(jiān)管部門正在抓緊進(jìn)行違規(guī)事實認(rèn)定和證據(jù)固化等工作。

銀保監(jiān)會稱,對上述問題高度重視,已第一時間要求相關(guān)銀保監(jiān)局組成工作組,進(jìn)駐銀行開展現(xiàn)場調(diào)查。目前,調(diào)查工作正在加緊進(jìn)行。如調(diào)查發(fā)現(xiàn)銀行存在違規(guī)行為,將依法依規(guī)嚴(yán)肅處罰問責(zé)。如調(diào)查發(fā)現(xiàn)涉嫌違法犯罪行為,將依法移交司法機(jī)關(guān)處理。案件相關(guān)方也已向公安機(jī)關(guān)報案,案件偵辦工作正在開展。

銀保監(jiān)會相關(guān)負(fù)責(zé)人表示,下一步將依法依規(guī)做好行政處罰和涉事機(jī)構(gòu)問責(zé)等相關(guān)工作,督促機(jī)構(gòu)加快彌補(bǔ)管理缺陷和漏洞,樹立合規(guī)經(jīng)營理念。同時,監(jiān)管部門將會同相關(guān)部門,共同加大對金融行業(yè)違法違規(guī)問題打擊與糾正力度,維護(hù)良好金融秩序,守好老百姓的“錢袋子”。

該負(fù)責(zé)人表示,銀行承兌匯票業(yè)務(wù)是商業(yè)銀行的重要金融服務(wù)業(yè)務(wù),在便利企業(yè)支付結(jié)算、支持實體經(jīng)濟(jì)發(fā)展等方面發(fā)揮了積極作用。但一些商業(yè)銀行的票據(jù)業(yè)務(wù)也出現(xiàn)了發(fā)展不規(guī)范、有章不循、內(nèi)控失效等問題。

為有效防范和控制票據(jù)業(yè)務(wù)風(fēng)險,促進(jìn)票據(jù)市場規(guī)范有序發(fā)展,人民銀行、銀保監(jiān)會強(qiáng)化了票據(jù)業(yè)務(wù)監(jiān)管制度建設(shè),并不斷加大監(jiān)管執(zhí)法力度。近年來,銀保監(jiān)會先后組織開展了“鞏固治亂象成果促進(jìn)合規(guī)建設(shè)”、市場亂象整治“回頭看”、“內(nèi)控合規(guī)管理建設(shè)年”等工作,均將票據(jù)業(yè)務(wù)管理作為工作重點,督促商業(yè)銀行強(qiáng)化內(nèi)控建設(shè),加強(qiáng)員工行為管控,強(qiáng)化銀行承兌匯票業(yè)務(wù)統(tǒng)一授信管理,堅持貿(mào)易背景真實性要求,加強(qiáng)質(zhì)押存單的真實性、合規(guī)性及合理性審核,規(guī)范票據(jù)交易行為,嚴(yán)禁機(jī)構(gòu)和員工參與各類票據(jù)中介和資金掮客活動。

銀保監(jiān)會要求,各銀行機(jī)構(gòu)要不斷提升內(nèi)部控制水平,進(jìn)一步規(guī)范銀行承兌匯票業(yè)務(wù)管理,按照“了解你的客戶”原則,嚴(yán)把業(yè)務(wù)準(zhǔn)入標(biāo)準(zhǔn),既要充分滿足金融消費者的服務(wù)需求,又要避免給不法分子留下任何可乘之機(jī),侵害商業(yè)銀行及金融消費者合法權(quán)益。